美国零售去库存取得进展,跨境电商如何应对下半场?

2022.11.03

01

线下零售商的供应链决策

影响跨境电商生意

【观点概述】

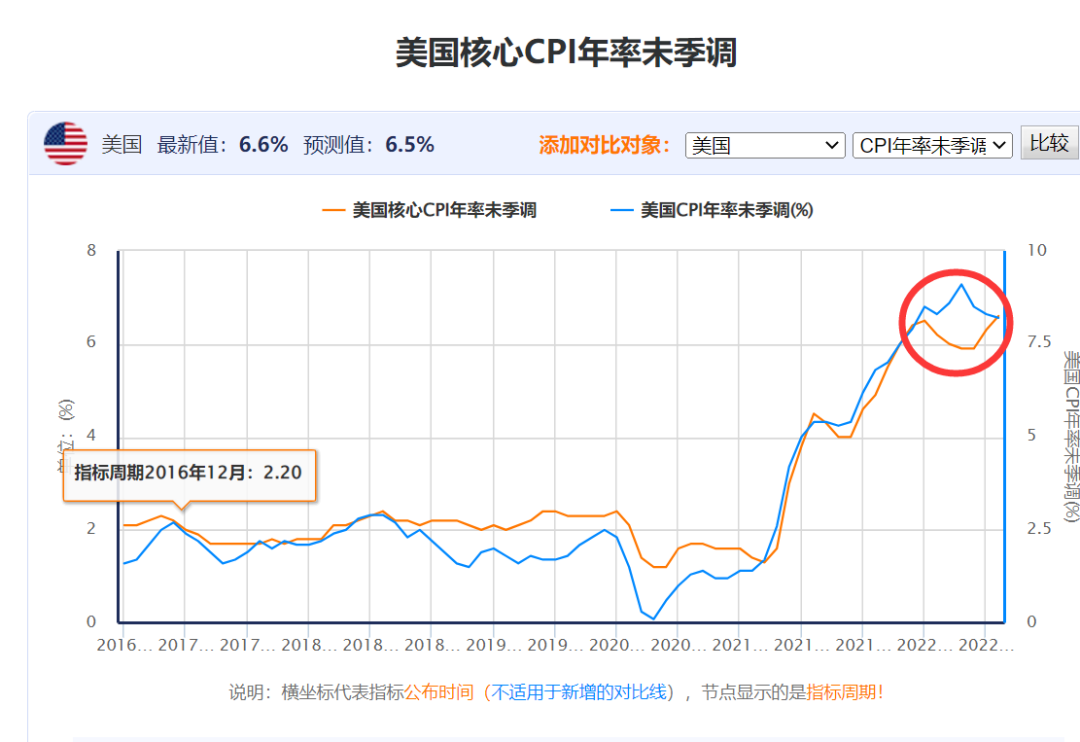

1.去年开始的线下零售企业大规模备货和提早出货策略对线上零售产生了“挤出效应”,同时市场大量库存制约零售价格上涨,形成“天花板效应”。

2.随着线下零售批发企业“去库存”进行,Q3之后形势有所改变。

3.中国出口订单下滑不代表美国零售出现下跌,而是高企的批发库存导致出口订单取消。

过去跨境电商跟线下零售是两个平行线,一个是动车,一个是慢车。各走各的道,但是疫情后开始交织起来。

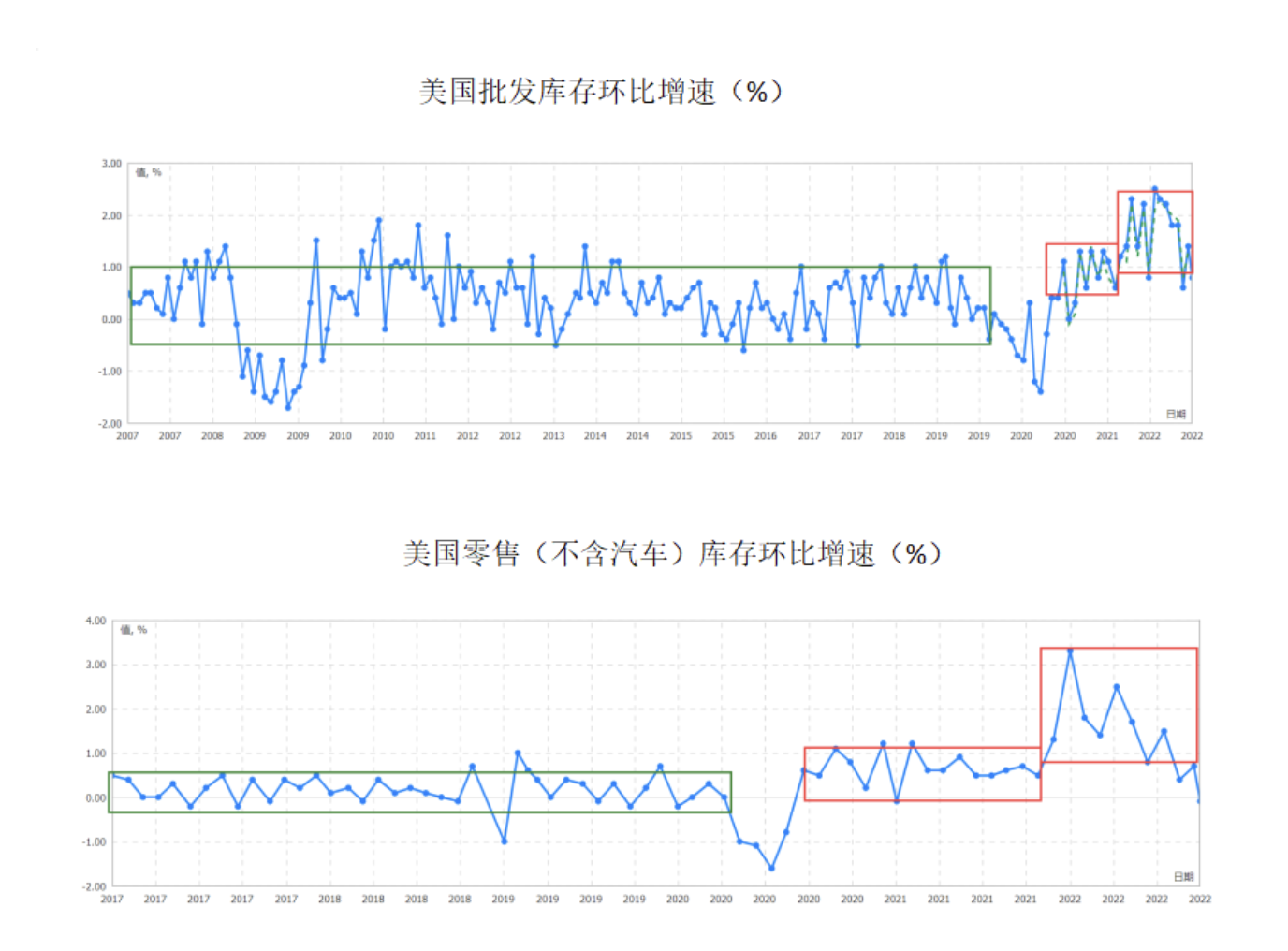

由于疫情后,隔离在家发放疫情补贴等,刺激了消费者的消费欲望,2020年线上激增消费,后来随着疫情隔离措施放松,消费又逐步回归线下,供应链经历了缺库存,补库存、去库存三个阶段。

进口商包括大型零售商的供应链经理决策发生了很大的改变:

1、从JIT(及时响应)策略转向JIC(万一有事);

2、加大采购库存额度,满足高涨的消费需求;

3、提早出货,避免因供应链紊乱造成缺货,在2020年下半年—2021年底尤其明显。由于交货期大大提前,造成制造出口环节和消费季之间距离拉长,也为2022年高库存埋下伏笔。

所以2020年到现在,我们已经见证了一场高达万亿美元规模的“牛鞭效应”(供应链上需求由于信息失真扭曲且逐渐放大,最终导致需求信息出现越来越大的波动,这种信息扭曲的放大作用在图形显示上像一根甩起的“赶牛鞭”),创造了有史以来最高的船运价格、仓库租金水平。

由于去年的整体零售突飞猛进,给线下零售批发企业的采购经理一个良好的预期,以美国为例,2021年10月单月核心零售额创新高,但也是美国高库存的开始。

核心零售:即扣除食品、汽油、汽车等大项之外的居民消费

02

去库存取得阶段性进展

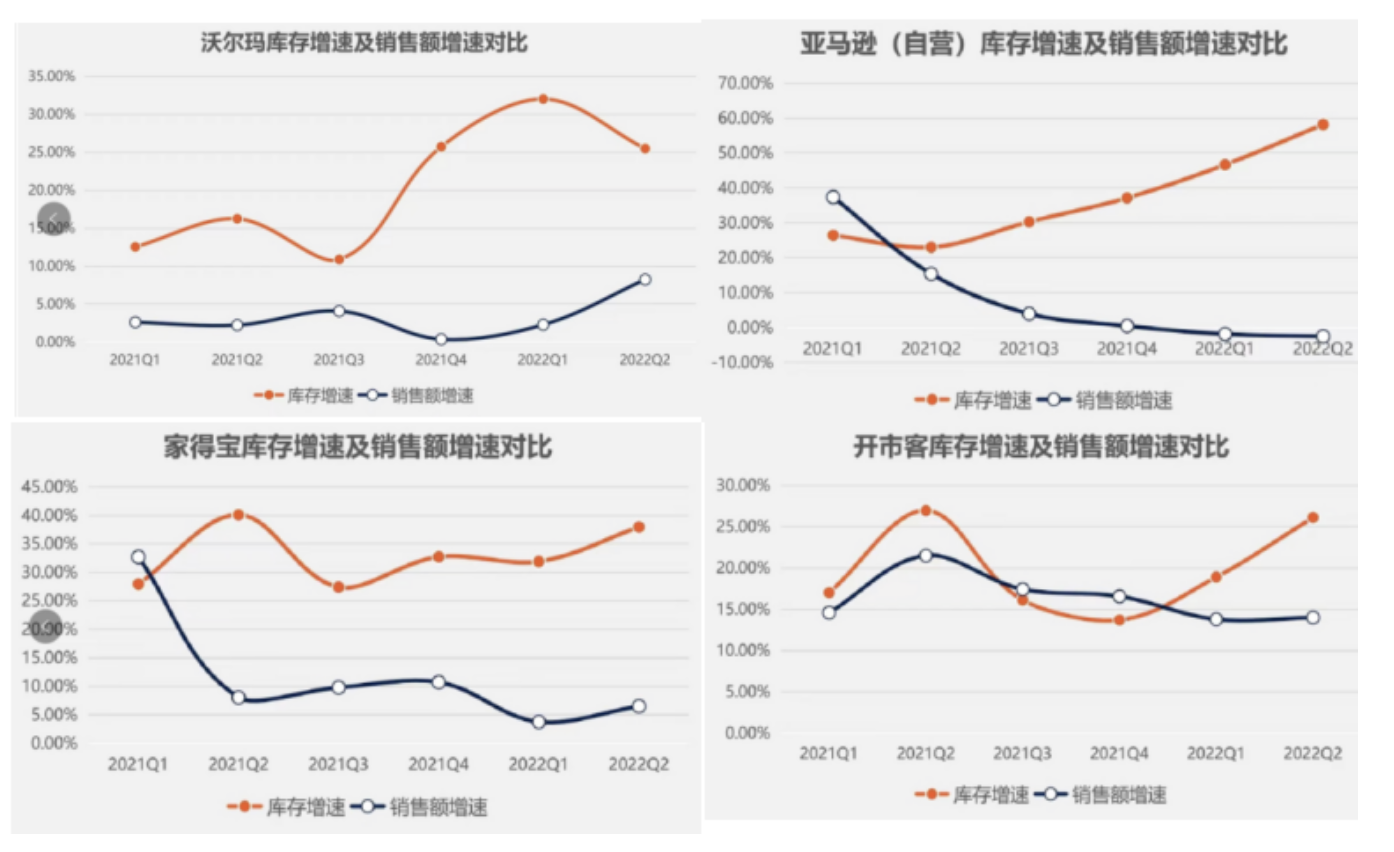

另外值得关注的就是亚马逊的线上业务在Q3有了起色,线上自营和第三方卖家分别实现了13%和23%的增速,大大超过前两季度低速徘徊的形势。而线下业务和AWS的增速反而在下降。如果Q4线上销售能有一个比较满意的增速,将促进库存水平继续下降。

从COSTCO财报看,其在控制库存方面似乎做的更好,第一度就开始控制库存,同时Q3的库存环比增速非常低,几乎没有增长,而季度库销比今年一直保持在30%左右,Q3甚至跌到24.6%,这种周转能力在当下库存爆满的美国市场实在难能可贵。

03

跨境电商的机会与建议

1、明年对工厂的议价上存在一定的优势,假如海外批发库存仍在去库存,中国出口企业的订单压力大,跨境电商直达零售,面对工厂有更好的谈判空间;

2、相较于线下大型零售商,跨境电商供应链的优势在于环节少,采购和销售季间隔短,对市场预测更准确,对汇率反应快。如果针对消费降级,或者特殊应季必需商品,在商品类目上可以灵活调整,加强成本管控,存在较大市场机会。有可能以采定销,在新销售季节初期开始发力,避免销售季尾声促销,有助于库存管控,避免库存拖累现金流。

3、明年干线物流运费保持总体平稳,海外本土运费上涨概率依然存在,暴涨可能性不大。

如有其他看法或建议,欢迎大家一起探讨!